Tăng trưởng lãi dự thu tại OCB song hành với tăng trưởng tín dụng

Thống kê từ Sở Giao dịch Chứng khoán Hà Nội (HNX), trong năm 2023, OCB phát hành 19 lô trái phiếu, huy động thành công 19.500 tỷ đồng.

Số tiền thu về từ phát hành trái phiếu sẽ được dùng để cho vay, đầu tư hoặc sử dụng cho mục đích khác phù hợp với quy định hiện hành. Song song với phát hành trái phiếu, ngân hàng OCB cũng mạnh tay chi tới 12.900 tỷ đồng để mua lại 15 lô trái phiếu trước hạn.

|

| Tăng trưởng lãi dự thu tại OCB song hành với tăng trưởng tín dụng/Ảnh minh họa///kinhtexaydung.gn-ix.net/ |

Theo quy định hiện nay, vốn tự có cấp 2 (chủ yếu là từ nguồn phát hành trái phiếu dài hạn có kỳ hạn trên năm năm) tối đa bằng vốn tự có cấp 1 (chủ yếu gồm vốn điều lệ, các quỹ dự trữ và lợi nhuận chưa phân phối). Do đó, với những trái phiếu dài hạn đã phát hành những năm trước và khi không còn đảm bảo điều kiện thời gian còn lại trên năm năm, thì bắt đầu từ năm thứ 5 trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị nợ trái phiếu được tính vào vốn cấp 2 sẽ phải khấu trừ 20% tổng mệnh giá.

Trước quy định trên, các ngân hàng tích cực tìm cách mua lại trước hạn các trái phiếu này để có dư địa phát hành trái phiếu mới có kỳ hạn trên năm năm trong thời gian tới, nhằm tăng giá trị được tính vào vốn tự có cấp 2 nhiều hơn. Nói cách khác, việc mua lại trái phiếu trước hạn để đảm bảo đủ điều kiện cho kế hoạch phát hành mới là cách mà các ngân hàng tái cơ cấu lại kỳ hạn của trái phiếu theo hướng dài hơn, nhằm duy trì hệ số an toàn vốn luôn ở mức cao, cũng như đảm bảo cho các hệ số khác như tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn.

OCB lãi hơn 5.200 tỷ năm 2023, lãi từ kinh doanh ngoại hối tăng mạnh

Theo báo cáo tài chính hợp nhất quý IV/2023, năm 2023, Ngân hàng OCB đạt 5.227 tỷ đồng lãi trước thuế, tăng hơn 19% so với năm trước. Trong năm, thu nhập lãi thuần của ngân hàng tiếp tục ghi nhận tăng trưởng gần 5% mang về hơn 7.200 tỷ đồng, là nguồn thu nhập chính của OCB.

Ngân hàng cho biết thu thuần ngoài lãi có sự tăng trưởng trở lại so với năm 2022 khi tăng 40,9%, đạt 2.234 tỷ đồng. Trong đó, mảng kinh doanh ngoại hối ghi nhận tăng trưởng mạnh gần 170% mang về 389 tỷ đồng. Mảng mua bán chứng khoán đầu tư mang về hơn 646 tỷ đồng trong khi cùng kỳ năm trước lỗ hơn 140 tỷ đồng.

Chứng khoán đầu tư của OCB phần lớn là trái phiếu Chính phủ (hơn 23.000 tỷ) và trái phiếu của các tổ chức tín dụng khác (gần 14.000 tỷ) sẵn sàng để bán.

Riêng trong quý IV/2023, lãi trước thuế đạt 1.312 tỷ đồng, giảm gần 25% so với cùng kỳ năm trước chủ yếu do thu nhập giảm nhẹ trong khi chi phí hoạt động tăng 24,7% kéo lợi nhuận thuần từ hoạt động kinh doanh giảm hơn 12% so với cùng kỳ năm trước, cộng thêm việc chi phí dự phòng rủi ro gấp 2,3 lần so với cùng kỳ.

Năm 2023, OCB cũng đã tăng vốn điều lệ thành công lên 20.548 tỷ đồng (tăng 6.849 tỷ đồng). Theo đó, OCB chính thức nằm trong nhóm Top ngân hàng tư nhân có vốn điều lệ lớn nhất hệ thống, đồng thời trở thành một trong những ngân hàng tăng trưởng vốn điều lệ mạnh nhất trong năm.

Tăng trưởng lãi dự thu đi cùng với tăng trưởng tín dụng

Tính đến 31/12/2023, tổng tài sản của ngân hàng đạt 239.454 tỷ đồng, tăng 23,4% so với đầu năm. Trong đó, cho vay khách hàng ghi nhận tăng trưởng hơn 26,5% đạt 142.297 tỷ đồng. Ngoài ra, tiền gửi của khách hàng tăng 23% đạt 125.946 tỷ đồng.

Cho vay khách hàng tại OCB chủ yếu ở các tổ chức kinh tế, cá nhân trong nước hơn 144.000 tỷ đồng và cho vay bằng vốn tài trợ, ủy thác đầu tư hơn 219 tỷ đồng.

Mặc dù lãi lớn trong năm 2023, song chất lượng tài sản của OCB cần chú ý khi con số nợ xấu và lãi dự thu đều tăng.

Cụ thể, tính đến 31/12/2023, lãi và phí phải thu (lãi dự thu) của OCB ghi nhận 2.528 tỷ đồng, tăng tới 31% so với thời điểm đầu năm, chiếm 1,06% tổng tài sản ngân hàng. Đáng nói, nhà băng này lại không thuyết minh chi tiết khoản lãi dự thu này.

Tăng trưởng lãi dự thu đi cùng với tăng trưởng tín dụng là một trong những biến chuyển bình thường, tuy nhiên khi cho vay tăng nhưng lãi dự thu lại giảm cho thấy sự nỗ lực của ngân hàng trong quá trình kiểm soát chất lượng tăng trưởng và xử lý các khoản phải thu. Trên thực tế, lãi dự thu tại OCB lại ghi nhận tăng mạnh song song với tín dụng.

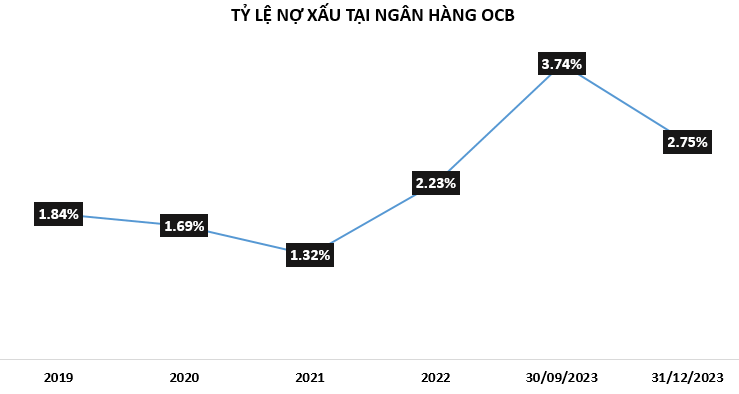

Ngoài lãi dự thu tăng, con số nợ xấu tại OCB cũng tăng tới 49% so với đầu năm, lên hơn 3.975 tỷ đồng, chiếm 2,32% tổng dư nợ cho vay, tăng khá mạnh so với đầu năm nay. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của OCB ghi nhận 2,75% trong khi hồi đầu năm ở mức 2,23%. Tuy nhiên, so với thời điểm 30/9/2023 thì tỷ lệ nợ xấu đã giảm từ 3,74% xuống mức 2,75%.

|

| Chi tiết các nhóm nợ xấu tại OCB (nguồn: BCTC hợp nhất quý IV/2023)///kinhtexaydung.gn-ix.net/ |

Trong cơ cấu các nhóm nợ xấu tại OCB, nợ dưới tiêu chuẩn tăng tới 44%, từ hơn 670 tỷ đồng hồi đầu năm lên hơn 967 tỷ đồng; nợ nghi ngờ bất ngờ tăng vọt 101%, từ 625,7 tỷ đồng lên 1.255 tỷ đồng; còn nợ có khả năng mất vốn cũng tăng 27%, từ 1.375 tỷ đồng lên 1.752 tỷ đồng.

Trong khi đó, tỷ lệ bao phủ nợ xấu tại OCB có xu hướng giảm. Tính đến 31/12/2023, tỷ lệ bao phủ nợ xấu của ngân hàng ở mức 50,3%. Trong khi đầu năm 2023 con số này ở mức 59,2%.

|

Năm 2023 được đánh giá rất biến động và khó khăn đối với nền kinh tế Việt Nam do ảnh hưởng bởi nhiều yếu tố. Bởi vậy, những khách hàng bị ảnh hưởng ít và vẫn đang hoạt động tốt, OCB sẵn sàng triển khai các chương trình hỗ trợ giảm lãi suất, giảm chi phí để tiếp tục hoạt động. Đối với nhóm khách hàng khó khăn không có khả năng trả nợ, nguy cơ thành nợ xấu hoặc phải cơ cấu, OCB vẫn tiếp tục khoanh lại nợ cũ, hỗ trợ giải quyết cho vay theo hướng giúp khách hàng vừa thực hiện được phương án kinh doanh mới, trả được nợ của khoản vay mới nhưng đồng thời tích lũy để trả được nợ khoản vay cũ.

Chính vì vậy, nếu không được tiếp tục khoanh lại nợ cũ thì khả năng con số nợ xấu trên báo cáo tài chính tại OCB còn lớn hơn nữa.

Năm 2024, OCB kỳ vọng gia tăng gấp đôi cơ sở khách hàng thông qua việc thay đổi sản phẩm dịch vụ, tích cực triển khai chuyển đổi số và tạo ra các sản phẩm số hóa mới trên thị trường, bên cạnh việc không ngừng nâng cao chất lượng tài sản, tiếp tục nâng cấp hệ thống quản lý rủi ro, để các khoản vay mới được cho vay chặt chẽ hơn, đảm bảo chất lượng tín dụng và sức khỏe ngân hàng, hướng đến việc phát triển bền vững.

Huy Tùng - Lê Thanh

-

Tử vi ngày 5/11/2024: Tuổi Ngọ năng lượng tràn đầy, tuổi Mùi lắng nghe góp ý

-

TPBank báo lãi hàng nghìn tỷ, nợ xấu vượt hơn 5.000 tỷ đồng

-

![[PetroTimesTV] Điểm sự kiện nổi bật tuần qua](//cdn-petrotimes.mastercms.vn/stores/news_dataimages/2024/112024/04/08/09-lxd-ab-000120241104081341.jpg?rt=20241104081343?241104085428)

[PetroTimesTV] Điểm sự kiện nổi bật tuần qua

-

Tử vi ngày 4/11/2024: Tuổi Mão quý nhân soi đường, tuổi Thìn cảm hứng sáng tạo

-

Tử vi ngày 3/11/2024: Tuổi Sửu quyết sách đúng đắn, tuổi Tuất hoàn thành nhiệm vụ

![[PetroTimesTV] Điểm sự kiện nổi bật tuần qua](http://cdn-petrotimes.mastercms.vn/stores/news_dataimages/2024/112024/04/08/09-lxd-ab-000120241104081341.jpg?rt=20241104081343?241104085428)